티스토리 뷰

목차

근로장려금 신청에 앞서 가장 먼저 받을 수 있는지, 받을 수 있다면 얼마를 받을 수 있는지 확인하셔야 합니다. 해당 내용을 확인을 안하고 진행시 불복청구 등 불이익을 당할 수 있으니 아래 내용 꼭 진행하시기를 바랍니다.

근로장려금 계산기/계산방법

1. 근로장려금 계산기를 켜주고 아래 내용대로 진행하여 주시면 되겠습니다.

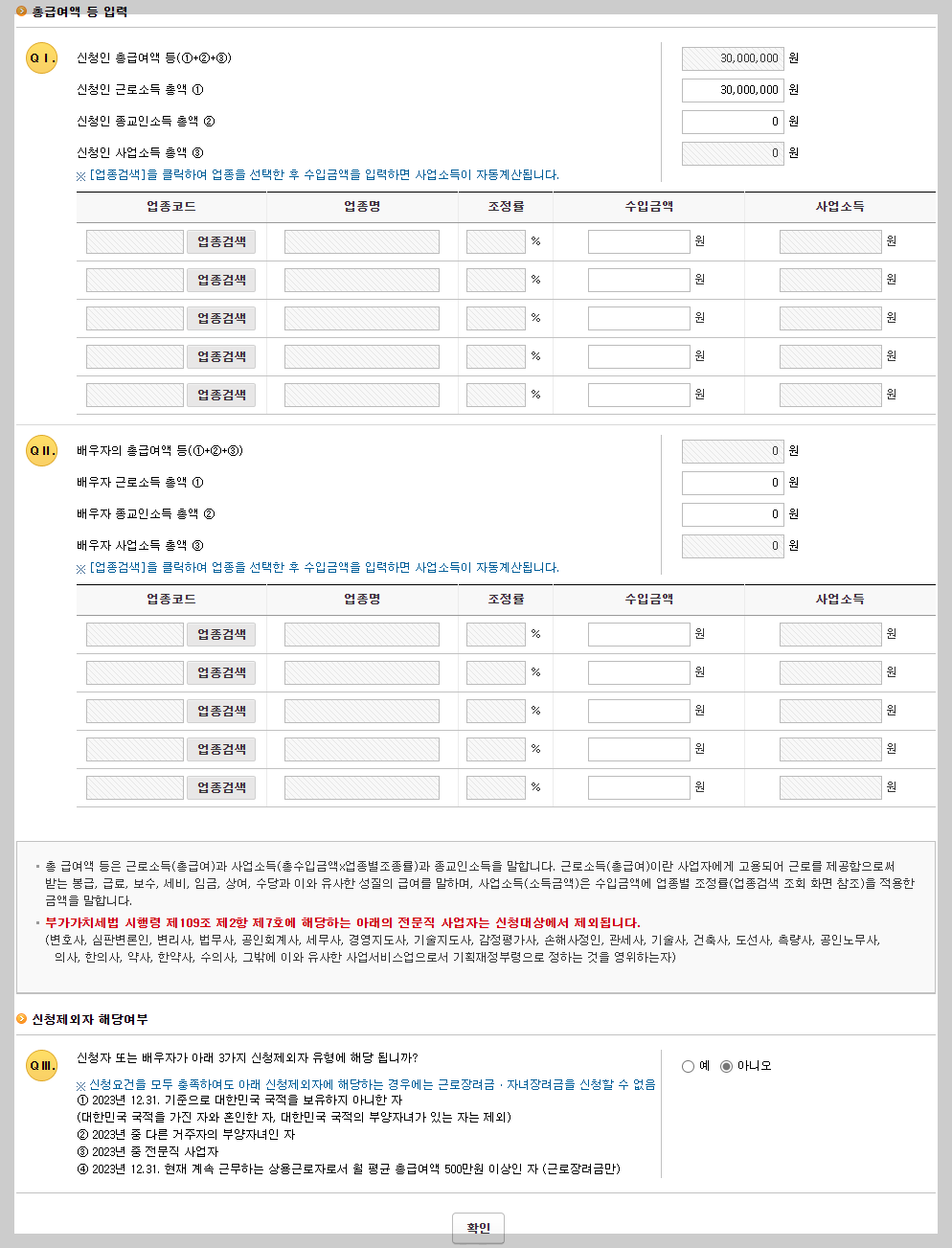

2. 아래의 화면에서 부양자녀 수, 본인, 배우자의 근로소득 금액을 아래에 기입하여 주시면 되겠습니다.

예시) 부양자녀수 2명, 근로소득 본인 : 3천만원

3. 확인을 누르시고, 본인의 근로장려금 결과를 확인해 보시기를 바랍니다.

✅해석:

만약 전세 거주로 인해서 재산 합계가 2억 일 경우,

- 근로장려금은 317,000원의 50%인 158,500원을 받게 되고,

- 자녀장려금은 1,818,000원의 50% 인 909,000원을 받게 됩니다.

근로장려금은 기준만 되면 누구나 받는다고 생각하실 수 있지만, 다양한 사유로 제외되는 경우도 많습니다. 특히, 앞서 말한 재산합계인데요. 아래 이의신청방법 및 제외사유에서 확인하시기를 바랍니다.

근로장려금 산정표

위 사진은 총 급여액별 근로장려금 금액표입니다. 크게 단독가구, 홑벌이가구, 맞벌이가구 등 총소득과 가구 종류로 구분되는 내용이니 꼭 참고시기 바랍니다.

- 단독가구 : 배우자와 부양자녀, 70세 이상 직계손속이 없는 가구

- 홑벌이가구 : 배우자의 총급여액이 3백만원 미만, 배우자또는 부양자녀, 70세 이상 직계존속이 있는 가구

- 맞벌이가구 : 배우자의 총급여액이 3백만원 이상인 가구

근로장려금 계산에 대한 더욱 자세한 정보는 아래 홈택스에서 확인하시기를 바랍니다.

반응형